【回顧展望-人仔硬淨】貿易暢旺海量結匯湧 人幣中間價年漲2%

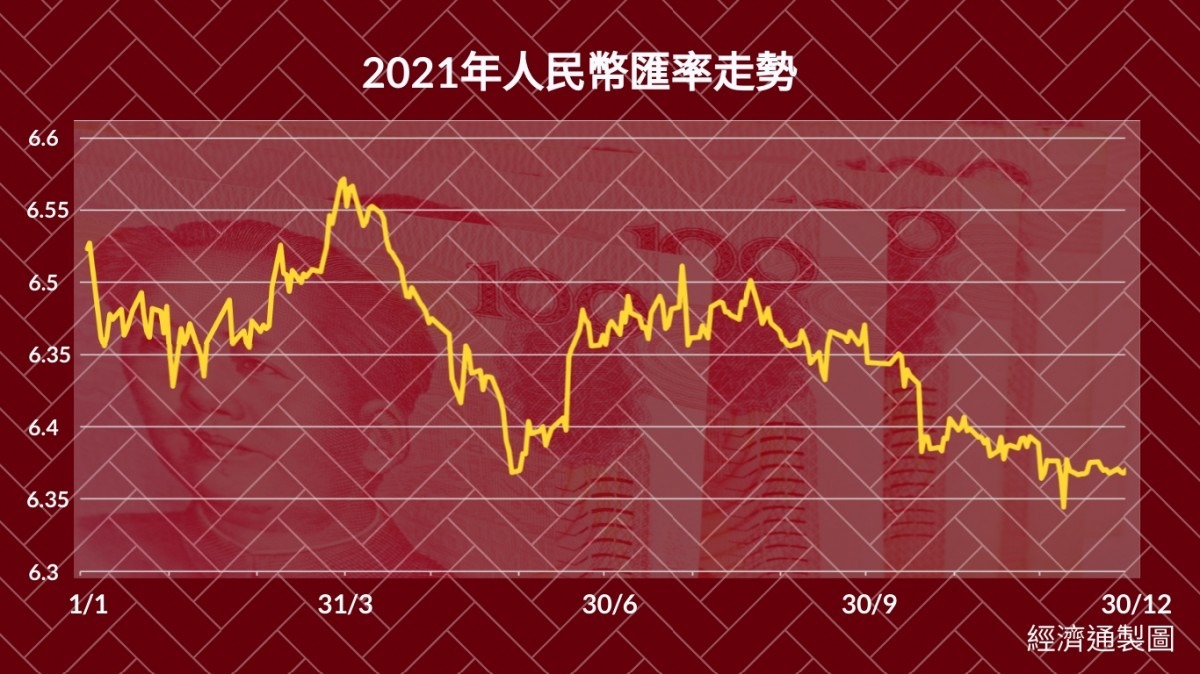

在美聯儲大水漫灌導致的美匯急貶、中美利差帶來的外資大舉流入雙重影響下,去年人民幣兌美元即期強勢升值6.5%,今年再接再厲,以2021年12月30日中間價6.3674計,年內人幣兌美元匯率溫和升值2.4%,實現兩年連漲。不過,今年人幣即期表現總體平穩,僅在6.3498-6.5713之間上落,波幅不及去年。與之形成對比的是,人民幣兌一籃子貨幣指數年內升幅明顯,以CFETS人民幣匯率指數為例,今年該指數累計上漲逾8%,顯示人民幣資產在全球的吸引力整體走強。

縱觀全年,2021年人幣兌美元雙邊匯率走勢呈M字型。從年初至3月底,受美國經濟強勢復甦、美匯上行及中美利差收窄等因素影響,即期在波動中貶值約1.5%;4月初起,人幣迎來年內第一波升值,惟5月底觸及6.35關後,人行在6月中啟動上調外匯存準金率2個百分點。至此,7月至10月上旬的逾一個季度中,即期匯率形成了以6.43為下限,6.51為上限的窄幅震盪區間,直至10月19日正式破位,啟動新一波強勢升值。此後一段時間,中間價、在岸及離岸價格相繼突破2018年5月以來三年半高位。不過,最近一輪升值周期僅維持逾月便再度熄火,皆因人行12月9日再度出手,宣布上調外匯存款準備金率2個百分點至9%。

分析指出,監管層今年接連兩次均選擇在美元/人民幣升至6.35附近出手抑制匯率升勢,傳遞出很清晰的政策信號,即是6.35一線是政策底。高盛報告認為,監管對人民幣走強感不安,因匯率升值將損害出口競爭力,這對政策制定者來說尤為擔憂,尤其近期出口是今年中國經濟數據中唯一表現亮眼的存在。同時,匯率快速持續升值也增加了羊群效應和單邊投機的風險,如果市場情緒逆轉,人民幣走弱會帶來更大風險。

相關文章:

貿易一枝獨秀 結匯需求泛濫

有觀點認為,從中長周期角度看,10月份人民幣匯率破位升值是去年6月以來升值周期的延續。然而,本輪升值周期並不同於去年弱美元的大環境,即便是10月19日當周人民幣匯率強勢走高0.79個百分點之際,美匯指數也僅僅由高位回調0.38個百分點,顯示本輪升值的基礎依然在其自身的基本面。但是與慣常認知不同,人民幣兌美元匯率的基本面是外圍經濟,與中國經濟反而關係不大。其基本傳導鏈條是:外圍經濟(尤其是美國經濟)復甦推動對華進口增加,由此帶動中國製造業淨出口需求;淨出口擴張則導致經常貿易順差急劇虧大,推動結匯需求增加,人民幣匯率因此升值。結合實際來看,中國第三季經濟表現並不盡如人意,當季GDP同比增速跌破5%令市場意外;不過,外貿數據卻因環球經濟復甦、出口替代效應仍顯著持續而「遺世獨立」。

今年前三季度,中國出口累計同比增長33%,兩年平均增長約14.7%,大幅高於2019年同期水平。數據顯示,首三季中國國際收支的貨物貿易順差為3796億美元,同比增長16%。隨之而來是結匯需求持續攀升,11月銀行結售匯已連續15個月錄得順差,且當月順差額252億美元,較8月擴大85%,回升至六個月新高。結匯盤大量湧出,推升人幣兌美元雙邊匯率,亦成為監管再度出手的原因。中銀證券全球首席經濟學家管濤指出,結匯偏多應主要來自市場實需,貿易順差太多,代客結售匯的近3/4是貨物貿易,且外資流入也不少。

當然,經歷今年2-3月一波調整浪後,美股進入上漲大直路,尤其10月之後,道指屢創新高,恐慌指數VIX持續下行,風險偏好回升亦推動資金從美元回流至新興市場,並驅使美匯高位回落。多方合力下,人幣被「夾高」不足為奇。

匯率不再是工具 但監管並非「躺平」

人幣中間價曾在不同階段發揮過穩定匯率或引領市場的作用,但前文已述,今年中間價「承襲」監管求穩的作風,上下波動僅約2200點子,「帶風向」節奏始終未如預期。事實上,在今年人民幣兌美元雙邊升值趨勢中,離岸匯價始終跑贏在岸市場,而即期價格亦始終輕微跑贏中間價。分析認為,此現象說明本輪升值周期中,匯率政策的貢獻並不大。此外,雖然年內經常出現引導人民幣匯率升值對沖大宗商品漲價的論調,但2021年5月27日全國外匯市場機制工作會議已經提到,匯率不能作為工具,既不能用來貶值刺激出口,也不能用來升值抵銷大宗商品價格上漲的影響。

不過,監管也並非甚麼也沒做。在年末結匯潮帶動的新一波升值發生後,國家外匯局近日披露,截至12月15日,合格境內機構投資者(QDII)累計批准投資額度達1575.19億美元,較半個月前增加了35億美元。對此,中國銀行研究院高級研究員王有鑫表示,發放QDII額度有紓緩人民幣升值壓力的作用。通過QDII擴容可以鼓勵資本流出增加,使跨境資本流動更加平衡,進一步穩定人民幣匯率。

另一點值得留意的是,儘管經常帳戶和資本帳戶的盈餘導致大量外匯流入,但人行在2019年底至2021年10月期間幾乎沒有進行外匯淨購買,直至11月,該行披露的外匯淨買入規模突增至56億美元(10月僅為17億美元)。野村首席中國經濟學家陸挺發表報告稱,人行增加外匯淨買入規模對於降低市場利率更加有效,預計未來幾個月人行對外匯的淨購買量可能大幅增加。此舉可以阻止人民幣進一步升值,增加實體經濟流動性,並在市場對中國企業離岸美元債券違約的擔憂日益加劇之際增加人行的外匯存底,為來年做準備。

人幣走貶大勢所趨 資本外流考驗外儲

匯率從來都不是想像中那麼容易把握,其走勢與進出口形勢、內部環境、外部經濟,及各國的貨幣政策複雜勾連。市場普遍認為,隨著外部需求放緩、生產成本上升,中國外貿出口在2022年可能減速,經常帳目順差或者收窄。更值得關注的是,美聯儲最快於明年3月便可結束縮減購債規模(taper),隨即進入加息周期。從歷史來看,2014年至2016年美聯儲taper期間,由於美元流動性收緊,基於美元低息套利的資金漸漸撤離中國市場,外資流出階段性加大人民幣貶值壓力。放眼2022年,人民幣極有可能再經歷一次同樣的歷程。

(資料圖片)

人幣兌美元雙邊匯率掉頭走向貶值,又是否是中國監管短期想要的呢?從最近半年中國外匯儲備數據看,外儲餘額持續停留在約3.2萬億元(人民幣.下同)水平,即便7月曾攀升至3.24萬億元,已是2016年1月以來高位,但與2014年匯改前4萬億元的外儲規模相比,並不是一個龐大數字。另有統計顯示,目前在中國的存量外商投資約2.5-3萬億元,若外資實體想要撤出中國,監管可用於承擔匯兌責任的外匯儲備,實在不算寬裕。此外,若人民幣強勢不再,外資在離岸市場狙擊沽空人民幣,到時更需動用大量外匯「穩定局勢」。因此,監管必須在壓制人民幣強勢升值的基礎上,防止匯價走貶可能帶出的災難效應,其中的平衡之道將非常難拿捏。

山雨欲來,監管已提前部署。國務院總理李克強年末主持召開國務院常務會議,強調要推動外貿穩定發展。會議指出,當前外貿面臨不確定不穩定不平衡因素增多,要加強對進出口的政策支持,引導銀行結合外貿企業需求創新保單融資等產品。鼓勵銀行有針對性開展遠期結售匯業務,提升外貿企業應對匯率風險能力。

撰文:經濟通通訊社記者李菲